Где сегодня лучше покупать недвижимость для инвестиций

Samana Bayport — ключевой инфраструктурный проект, который радикально меняет инвестиционный потенциал полуострова Самана и выводит регион в число самых перспективных направлений для вложений в недвижимость в Доминиканской Республике.

На протяжении многих лет Самана оставалась одним из самых красивых, но при этом недооценённых регионов страны. В отличие от Пунта-Каны, развитие здесь шло более органично и сдержанно — без агрессивной застройки и массового туризма. Сегодня ситуация принципиально меняется: Samana Bayport становится тем самым инфраструктурным триггером, который переводит регион в новую инвестиционную лигу — как для частных, так и для институциональных инвесторов.

Что такое Samana Bayport и почему он критически важен

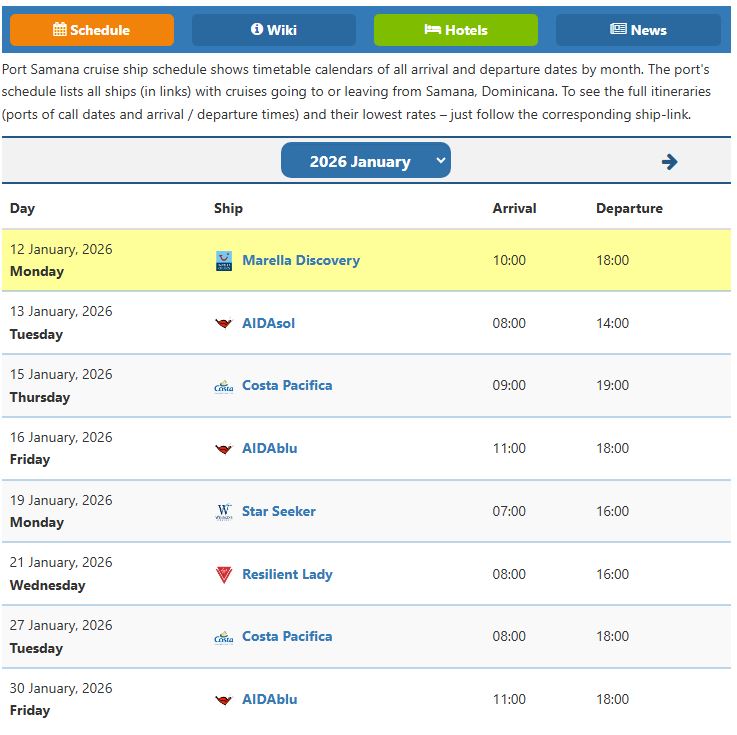

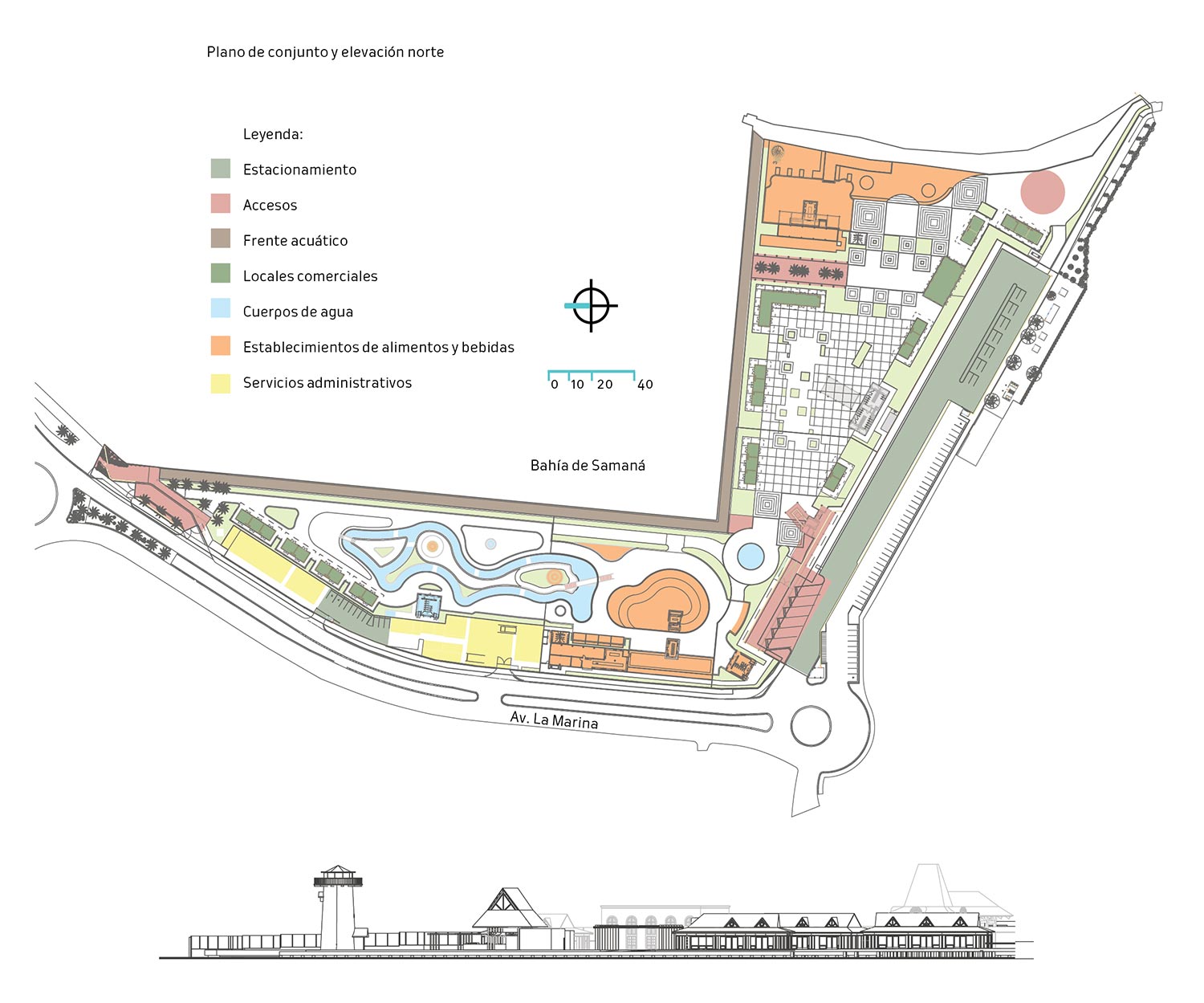

Samana Bayport — это современный круизный порт, рассчитанный на приём крупных международных лайнеров и оснащённый полноценной туристической, коммерческой и логистической инфраструктурой. Ключевой фактор заключается в том, что Самана впервые получает регулярный и прогнозируемый доступ к массовому круизному туризму.

После выхода порта на полную мощность ожидается туристический поток до 10,000 человек в день. Для региона это означает резкий рост спроса на экскурсии, рестораны, торговлю, транспорт и сервисные услуги.

Как работает эффект круизного порта

Мировая практика (Карибы, Средиземноморье, Мексика) показывает чёткую трёхэтапную модель:

Этап 1 — инфраструктурный запуск.

Порт начинает работу, появляется гарантированный туристический поток, бизнес адаптируется под новый спрос.

Этап 2 — рост коммерческой недвижимости.

Коммерческие помещения в радиусе до 30 минут езды от порта первыми растут в цене. Формируются туристические коридоры, резко дорожает аренда торговых и сервисных площадей.

Этап 3 — рост жилой недвижимости.

Девелоперы и инвесторы заходят с проектами апартаментов и вилл под краткосрочную и долгосрочную аренду. Растёт спрос на жильё для персонала, предпринимателей и туристов, что приводит к росту арендных ставок и стоимости объектов.

На сегодняшний день Самана находится на переходе от первого ко второму этапу, что исторически является лучшим моментом для входа инвестора.

Коммерческая недвижимость — главный бенефициар

Коммерческая недвижимость становится самым быстрым получателем выгоды от запуска порта. Наиболее перспективные форматы — магазины, кафе и рестораны, экскурсионные офисы, сервисные точки, аренда транспорта, туристические и wellness-услуги.

Круизные туристы ограничены по времени и концентрируются в конкретных локациях, что создаёт высокую плотность клиентов и, как следствие, одну из самых высоких арендных доходностей в регионе.

Las Terrenas — ключевая точка роста

Las Terrenas становится главным бенефициаром запуска порта. Город расположен менее чем в 30 минутах езды от Samana Bayport и уже сегодня обладает развитой инфраструктурой, ресторанами, магазинами и уникальными пляжами природного заповедника Самана. Именно сюда будет направляться основной экскурсионный поток с круизных лайнеров, а в дальнейшем — и классические туристы, возвращающиеся в регион уже на полноценный отдых.

Наибольший спрос ожидается на качественные апартаменты и виллы вблизи моря и инфраструктуры. Практика показывает: чем выше класс объекта, тем устойчивее спрос. При этом бюджетные варианты также остаются востребованными — прежде всего среди пенсионеров, приезжающих на длительное проживание.

Бутиковая модель развития как конкурентное преимущество

Самана развивается не по модели массовых all-inclusive курортов, а по европейской бутиковой концепции. Это означает более платёжеспособного туриста, ограниченную застройку, меньшую конкуренцию и устойчивый рост цен. Природные ландшафты, бухты, горы, водопады и нетронутые джунгли делают регион по-настоящему эксклюзивным.

Текущий статус проекта

Строительство порта продолжается, его полное завершение запланировано на конец 2026 года. При этом первый терминал уже введён в эксплуатацию, сертификация получена, и 3 декабря 2025 года порт принял первый круизный лайнер компании Virgin Voyages — всего через 22 месяца после начала строительства. В течение 2026 года планируется открытие ещё двух терминалов, что приведёт к взрывному росту туристического трафика.

Вывод

Samana Bayport — это точка невозврата для рынка недвижимости Саманы.

Ранний вход инвесторов в условиях ограниченного предложения означает рост арендной доходности, рост стоимости активов и формирование дефицита качественных объектов в перспективе 3–5 лет.

Самые большие деньги в недвижимости зарабатываются не тогда, когда доходность уже очевидна всем, а тогда, когда инфраструктура только начинает менять правила игры. И сегодня Las Terrenas — один из самых интересных и недооценённых рынков Карибского региона на ближайшие годы.

Наша компания эксклюзивно предоставляет сразу нескольких крупных застройщиков в Las Terrenas и среди предлагаемых нами проектов есть как коммерческая так и жилая недвижимость со сроком полной окупаемости за 5 лет, то есть доходом 20% годовых без учёта подорожание недвижимости. Так что если вы заинтересованны в подобных инвестициях обращайтесь к нам и мы подберём объект под ваши финансы и пожелания.